18年子行业运行分化,水泥高景气,玻璃差强人意

18年水泥需求总体保持基本平稳,全国水泥产量21.77亿吨,同比增长3%。在供给端严控下,水泥市场持续高景气,价格全年保持历史同期高位水平,库存持续低位运行。玻璃行业差强人意,全国玻璃产量8.69亿重箱,同比增长2.1%,受复产冲击影响,玻璃价格全年呈现小幅下行趋势,但整体仍在历史中高位水平,库存维持近年来的平均水平。其他建材板块表现分化明显。

年报业绩分化,优质企业增长无忧

在已公布业绩预告的65家公司中,预增24家,略增14家,扭亏10家,续盈4家,略减6家,预减3家,续亏1家,首亏3家。所有实现盈利的建材公司合计61家,占比高达92.42%。在已披露业绩预告的公司中,业绩增幅超过100%的公司有25家,占比最高,达到39.06%。优质企业增长无忧。

淡季走向尾声,开春值得期待,龙头估值修复,优质企业超跌反弹

①水泥:随着淡季走向尾声,年内首个价格低点即将锚定,全年盈利中枢初步显现,前期市场悲观预期有望缓解,加之板块内优质龙头企业较高的分红水平,白马股有望迎来估值修复,推荐海螺水泥、塔牌集团、华新水泥等;此外,随着基建补短板相关政策的不断推进,区域需求有望出现差异,建议关注华北及雄安新区相关标的,推荐冀东水泥、金隅集团;

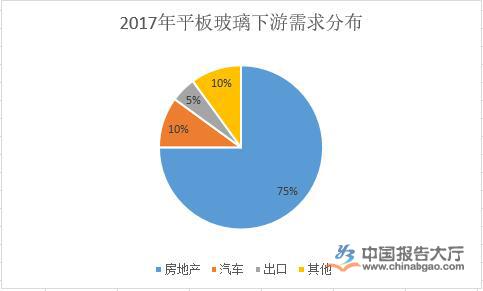

②玻璃:行业短期出现库存积聚现象,依旧维持年度策略玻璃期待再均衡的判断,若后续价格调整引发更多产能进入冷修,行业运行将有望走向更优。而玻璃板块龙头公司此前股价跌幅较深,已基本反映对需求下滑的悲观预期,目前估值已达安全区域,企业产品升级战略亦在稳步推进,再加之企业股息率较高,建议把握年报窗口期,推荐旗滨集团、信义玻璃;

③其他建材:地产产业链相关——12月地产竣工跳升有望阶段性缓解市场对产业链相关企业基本面下行的担忧,建议在数据证伪前捕捉优质企业超跌反弹机会,推荐东方雨虹、伟星新材、帝欧家居、三棵树、科顺股份等;大国制造——在过去数年发展中,建材板块出现一批在技术、管理、成本控制等各领域均实现全球领先的先进制造企业,这类企业建议逢低买入,长线持有,伴随企业成长,推荐中国巨石、北新建材;其他细分领域——建议关注细分行业龙头,企业基本面持续向好,18年错杀的相关标的,推荐再升科技、坤彩科技,关注坚朗五金。

风险提示:宏观经济快速下行导致行业需求端出现超预期下滑;行业价格受到行政干预;产能限制政策松动,供给超预期。