短期地缘局势因素将减少原油供给,页岩油投资下降将减少今年页岩油产量增速,若OPEC减产量能够得到维持,后市油价有望继续抬升,进而可能为相关个股带来提振。

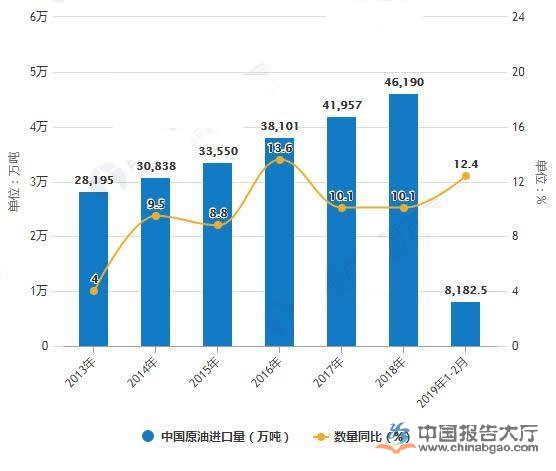

原油期货区域定价前路漫漫由于资源分配不均,国际原油市场接近于寡头垄断。我国虽然近年来已是全球最大原油进口国,但若想通过买方力量来获得实货的定价权,以我国并不充足甚至可以说是匮乏的库存储备难以实现。而结合国际原油现货市场当前的“期货+升水”主流交易方式,利用期货市场来获得区域定价权,为我国在国际油市获取更大话语权提供了新的思路,也因此被市场寄予厚望。

期货定价的原理在于,在成熟的期货市场上,买卖双方尤其是实业客户通过充分表达各自的诉求,形成可以公正代表区域基本面的基准价格,进而成为实货交易之锚。结合我国石油产业及金融市场的实际情况,笔者认为,SC合约争取亚洲区域定价权的进程可以大概分两步走:先通过较活跃的投机交投水平来保证该合约存活,避免如其他多种亚洲原油期货品种一样无疾而终;随后吸引大量产业机构入场并充分发声,为实货市场提供价格发现功能。

就目前情况来看,虽然有些过热,但整体上SC合约的交投状况还是喜人的,成交量一度超越布伦特更是博得国内外一阵惊呼,第一个阶段算是完成;然而就第二个阶段而言,SC合约当前及在可预见预期内的表现并不乐观。

作为能源产业链的顶端,原油价格牵一发而动全身。通常情况下,油价上涨会带动下游相关产业基础油、添加剂价格、物流运输费等水涨船高。

Wind数据显示,在中油石化指数(中信)包含的成分股中,今年以来,国际实业涨幅最大,达156.16%,是板块中唯一涨幅超一倍的股票;洲际油气、卫星石化、茂化实华、天科股份、桐昆股份、石化油服、新潮能源、三联虹普涨幅维持在90%-50%区间。

据杨欧雯介绍,斯伦贝谢在一季报中判断,因投资成本上升以及技术进步放缓,北美勘探开发投资将在2019年下降10%,而今年北美钻机数多次下滑也印证了这一逻辑。

“若后期油价走高,页岩油增量也将受上述两原因影响,产量增速或滞后于前几年增速。此外,美国豁免伊朗能源出口的期限临近,印度已暂缓订购5月份伊朗原油,预计其他得到豁免的国家和地区也可能出现此类现象。短期地缘局势因素将减少原油供给,页岩油投资下降将减少今年页岩油产量增速,若OPEC减产量能够得到维持,油价将受多因素影响出现抬升。”杨欧雯表示。

除基本面因素之外,中信建投期货能源化工首席分析师李彦杰表示,国内工业增加值与固定资产投资增速回升,经济呈现回暖也利好大宗商品。整体来看,目前宏观面与油市基本面均向好,预计短期油价或维持震荡偏强走势。