关键要素:18年12月,中信(环保)指数同比下跌5.93%%,跌幅小于中小板指数(-8.15%)、创业板指数(-8.03%)。环保政策以地方政策为主,其中涉及较多的为城市环境治理基础设施的完善,如污水处理、生活垃圾处理、危险废物无害化和资源化集中处理等;相关细分领域的处理能力稳定提升构成行业持续发展的基础,有利于行业龙头扩大市场规模。建议关注业绩增长确定性较高的垃圾焚烧发电和环境监测设备领先公司。

投资要点:

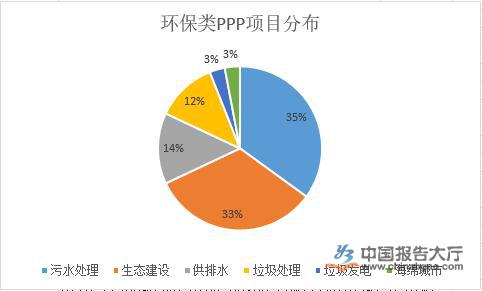

水环境治理和固废处理为重大合同中标领域,监测设备领域订单释放频繁。18年12月份,武汉控股、首创股份、联泰环保等相继中标水环境治理类PPP订单。此类PPP订单继续呈现金额较大,合作期限长等特点。中环环保、上海环境、高能环境等公司中标垃圾焚烧发电运营项目订单。我国的垃圾焚烧发电项目在土地资源日益稀缺的背景下,处理规模持续扩张。另外,据中国政府采购网不完全统计,六家环境监测设备上市公司及其子公司12月合计中标环境监测类订单2.54亿元,其中,先河环保的政府采购订单金额排名靠前。

市场融资成本改善,板块非公开发行股票和发行可转债家数增多。12月交易所三年期AAA级公司债平均到期收益率3.89%,三年期AA级公司债券平均收益率4.47%,呈现下行趋势,有利于降低市场融资成本。环保公司非公开发行股票和发行可转换债券进行项目投资案例增加,有利于补充权益资本,降低公司资产负债率水平,扩大污染治理能力。

维持行业“同步大市”投资评级。18年前三季度环保板块业绩增速显著放缓,而四季度作为传统环保公司收入确认的旺季,业绩增速仍不可期待太高。部分环保公司的债务问题解决进度较慢和相关公司大股东股票转让行为,反映了环保领域彻底好转仍需要时间。截止到19年1月14日,环保(中信)指数PE(TTM)为22.71倍,相对于中小板指数估值(TTM)比值为1.17倍,板块估值水平处于历史低位,维持行业“同步大市”投资评级。建议关注两大细分领域:一是经济发达地区垃圾焚烧领先企业,同时其在建及筹建的项目较多;二是行业景气度较高的环境监测设备领先企业。重点关注标的:瀚蓝环境、高能环境、兴蓉环境、先河环保。

风险提示:商誉减值风险;环境工程类项目建设进度不及预期。