在消费不断升级、产品更新换代迅速的现代社会,伊利乳业作为中国乃至全亚洲规模最大的,乳制品种类最全的乳企,是如何做到在历史和时代的河流中不断发展壮大、傲视全国的呢?

01企业简介

伊利股份成立于1993年,经过20多年的发展,现已成为中国规模最大、产品品类最全的乳制品企业。伊利主要从事各类乳制品及健康饮品的加工、制造与销售活动,旗下拥有液体乳、乳饮料、奶粉、冷冻饮品、酸奶、健康饮品、奶酪几大产品系列。

02领导人介绍

潘刚出生于1970年,2002年出任伊利集团总裁,2005年带领伊利业务收入突破百亿。潘刚推动了伊利液态奶业务的快速发展,也带动了整个中国乳业的发展,开启了中国的“液态奶时代”。

03行业背景

从下图中国乳制品行业数据显示,2018年乳制品行业收入为3991亿元,近5年(2013-2018年)收入复合增长5.33%。拆分量价来看,近5年乳制品行业销量复合增长1.06%,均价复合增长4.22%。

2018年以来,受益于消费升级和三四线城市乳制品消费崛起,乳制品行业需求回暖。伴随着乳制品均价的提升,行业有望迎来量价齐升、稳定增长的阶段。根据上面两幅图表所示,目前该公司所处的行业,无论从行业空间和个人平均消费来看,都还远未达到行业的天花板。

从人均消费来看,根据Euromonitor,目前乳制品市场规模为3758 亿元,预计2022 年市场规模有望达5166 亿元,17-22 年CAGR 为6.6%。

04业务构成

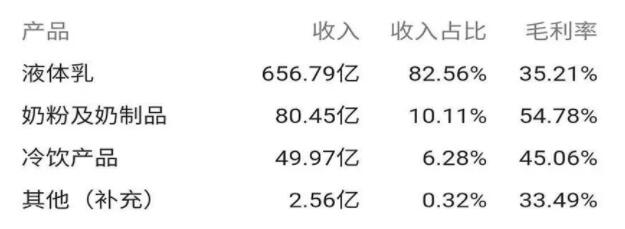

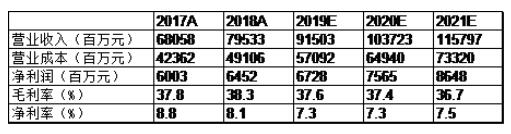

2018年,伊利营业收入789.76亿元,同比增长16.92%;归母净利润64.40亿元,同比增长7.31%。2018年伊利的主营业务构成如下:

除液奶、奶粉、冷饮三大主业外,公司还经营奶酪、植物蛋白饮料(豆乳)、功能饮料等产品,未来还将向包装水等领域延伸,体现了公司液奶为主、多品类经营的战略。

05财务分析1.营业收入与净利润分析

从上图可以看到,伊利最近十年的主要经营业绩数据堪称惊艳,折线图就像一架云梯,伊利的业绩几乎每年都能上一个台阶,在这十年里都能够保持这种稳健的增长态势,这一点是十分难能可贵的。

2009年到2018年,伊利的营业收入从243.24亿增长到795.53亿,年复合增长率是12.58%,扣非后净利从5.34亿增长到58.78亿,年复合增长率高达27.11%。

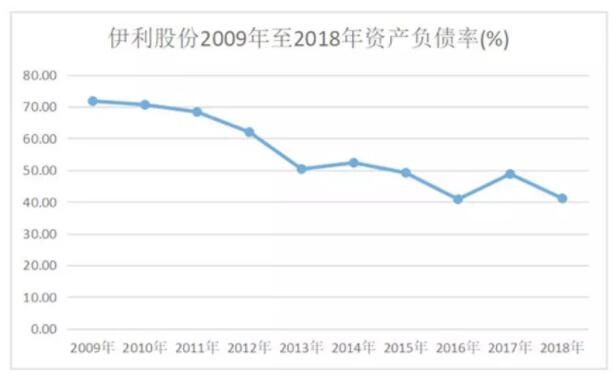

2.资产负债率分析

最近十年,伊利股份的资产负债率在不断下降,从2009年的71.79%降至2018年的41.11%,说明其财务状况在不断改善,长期偿债能力不断增强。

3.流动比率、速动比率分析

从流动比率和速动比率的变动趋势来看,自2013年开始,其两大短期偿债能力指标大幅提升,最近三年的流动比率维持在1.2以上,速动比率在1附近波动,短期偿债能力优异。

4.经营性现金流情况

最近十年,伊利股份不仅都保持着正向的经营性现金流净额,并且其历年的经营性现金流净额都大于净利润。近十年伊利股份经营活动产生的经营性现金流净额共计554.78亿,而同期的净利润为351.75亿,经营现金流净额是同期净利润的1.58倍!说明公司的盈利质量非常优质。

5.期间费用分析

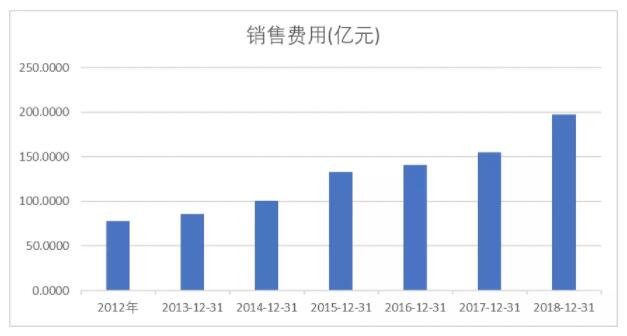

(1)销售费用

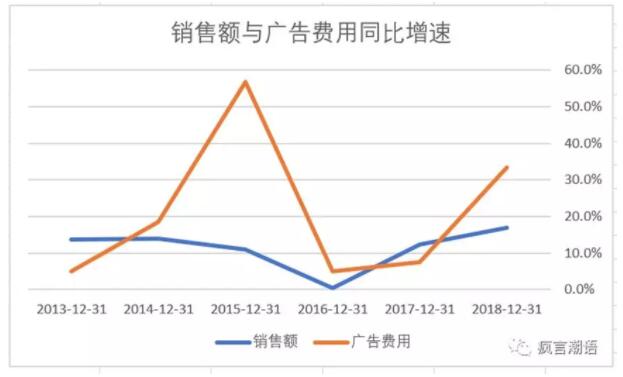

从上图中可以看出,伊利的广告费用占营收的比例从2015年逐年下降,但在18年出现了上升的趋势,同时2018年广告费用的同比增速也超过了销售额,说明自2015年伊利自2015年有意识地减少广告费用的投入,但在2018年加大了广告费用的投入是因为新品的发布,包括畅轻、舒化奶等,销售费用的表现上2018年增加的也较多。

(2)管理费用

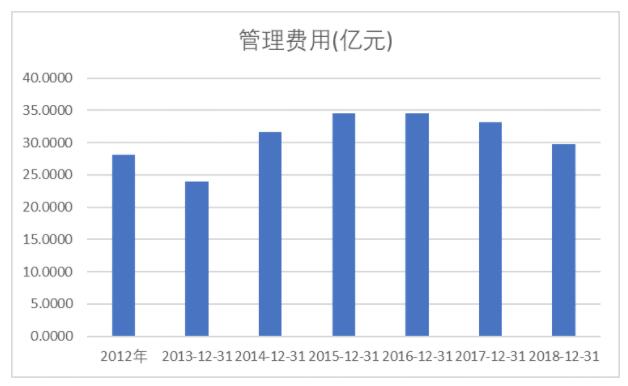

管理费用从2016年开始逐年下降,表明公司对费用率的良好控制。

(3)财务费用

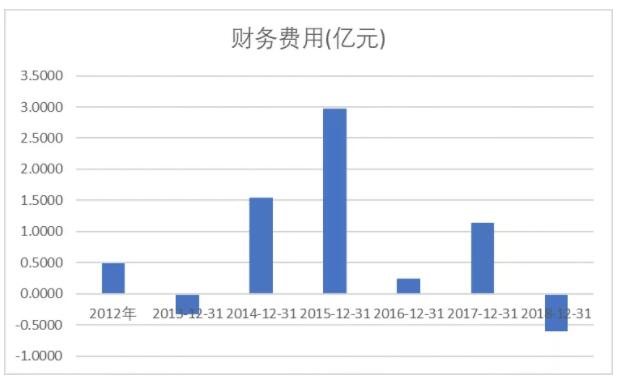

2018年财务费用为负,得到良好控制,2015年计提了大量的财务费用主要由于2015年是整个行业受到了外来乳制品的冲击。

6.净资产收益率

净资产收益率的同比增长和环比增长,净资产收益率是净利润与净资产的比值,比值越高,说明公司的单位净资产获利能力越强。伊利的净资产收益率一直维持在20%以上的水平,公司的获利能力是很强的。

净资产收益率的环比增长与季节因素有关系,随着季节波动,在一二季度上升,三四季度下降,与销售费用的环比波动大体一致,主要可能由于奶源的限制供给。

06核心竞争力

作为大众消费品的乳制品企业龙头,公司的护城河在于渠道的深度、细分领域大单品的推出以及抢占优质奶源强化产业链地位。

1、渠道的深度

从2006年起,公司就开展织网行动,积极布局三四线城市和农村市场,建立了覆盖全国的销售网络,随后借助商务部的万村千乡活动进入了农家店等乡镇终端。正是因为受益于深度分销的模式,伊利股份对渠道商有更强的掌控能力,可以有效控制公司的存货数量和应收账款数量。18年年报中披露,公司质控村级网点近60.8万家,较上年提升了14.7%,而2015年,公司直控村级网点近为11万家。

由于乳制品具有很高的即时消费的快消品属性,产品单价较低。电商渠道相比线下渠道劣势明显,难以形成有效替代。因此,乳液龙头通过多年开拓的线下渠道与网点,对二三线公司及新进入者的竞争,形成了很高的壁垒。

2、细分领域大单品的推出

该公司一方面不断升级常温酸奶和高端白奶产品的品质、口感和营养成分,另一方面不断推陈出新,研发高端新品,推出安慕希高端畅饮系列和金典高端牛奶,同时还收购泰国本土最大的冰激凌公司,加速布局东南亚市场开拓海外市场。公司通过渠道下沉和海外市场并进的方式抢占竞品份额,市占率不断提升。

近年来,随着我国居民可支配收入的提升,对高端白奶、常温酸奶以及各种创新化的液态奶产品的需求不断提升,而对价格本身的敏感度相对降低。行业整体上正在由价格竞争向品牌与品类竞争转变。

3、拥有优质奶源的产业链模式

伊利的奶源模式是从“公司+农户”到“公司+牧场小区+农户”再到“公司+奶联社”,最后过渡到“公司+规范化牧场”。通过资本或技术合作,以嵌入式服务的方式,与奶源供应商建立利益共同体,满足乳品生产的需求。这种对上游的掌控偏轻资产的模式,使得伊利迅速绑定了上游资源,实现快速扩张,进而提升产业链管理的效率水平。

07竞争对手分析—蒙牛

1.品牌渗透率

目前伊利面临的竞争对手众多:高端产品面临进口产品的竞争,营收占比最大的常温奶面临蒙牛的竞争——除了花钱买市场,没有其他办法,除非能够在成本管控上取得重大突破。

我们都知道,乳品市场同质化严重、技术门槛高度有限,意味着市场竞争激烈。伊利目前销售额领先蒙牛,但是从品牌渗透率来看,2018年蒙牛87.2%,伊利82.3%——较低的品牌渗透率,更高的营收,说明伊利赢在渠道,但在品牌认知度上不如蒙牛,这为蒙牛追赶伊利留下了空间。

2.渠道

伊利2018年总资产周转率1.64次,远高于同行业竞争对手--2018年光明总资产周转率1.22次、蒙牛1.11次。而公司主要竞争对手蒙牛过去一直采用大经销商制,渠道下沉较晚,目前伊利在县级市场销售份额高出蒙牛10%,早期渠道深耕领先优势凸显。

3.奶源模式

伊利对上游的掌控偏轻资产的模式,使得伊利迅速绑定了上游资源,实现快速扩张,进而提升产业链管理的效率水平。而蒙牛前期的指导思路是“先做市场、再建工厂”,始终对奶源缺乏重视,也是其食品安全事故频发的重要原因。目前蒙牛主要是通过参股的方式持有现代牧业、富源等大型牧业公司的股权。但对上游资产的投资会形成长期股权投资和商誉,两者均需要计入蒙牛的财务报表,导致其运营模式偏重,需要消耗大量资金才能实现对上游的掌控,也就拖累了整体运营效率。

4. 营收

双方营收的差距正在缩小。在2015年,蒙牛与伊利营收差距一度达到100亿元,蒙牛营收仅仅相当于伊利的82%。之后蒙牛加大营销以及终端建设,根据券商预计,蒙牛2018年营收692亿元,占伊利收入的比重提高到88%,这意味着双方市场份额的差距也在缩小。有一个数据很能说明二者竞争的激烈,以及伊利并不稳固的地位:在2018年电商渠道销售前十的乳品中,蒙牛占据半壁江山。

伊利目前缺乏足够的能量赢得竞争对手。在双寡头竞争格局下,伊利长期面临营销费用高的问题。所以,伊利有护城河,但是不够宽厚,竞争对手林立。

08壁垒障碍

1.进军高端的障碍:消费者不信任

伊利最大的隐忧是消费者信任,这可能是伊利走向高端的最大障碍。消费者对于国产奶粉品牌的不信任,部分源于三鹿事件。以最为关注的婴幼儿奶粉来说,2018年伊利婴幼儿奶粉市场份额是5.8%,贡献最大的液态奶的市场份额是36.8%。为打消消费者顾虑,其拳头产品“金领冠”宣传采用澳洲奶源,既然都是进口的奶源,为什么不直接购买海外品牌呢?

伊利在婴幼儿奶粉的地位尴尬。2017年线上品牌销售额、销量以及价格:婴幼儿奶粉前三甲依次为惠氏、 爱他美以及美素佳儿。伊利的销售额仅仅是惠氏、美赞臣的一半,同等销量,确实更低的价格,这意味着伊利在一二线城市几乎是没有竞争力的,这里的妈妈们更喜欢把钱交给外资品牌。

行业内,从进口数据来看,2017年,进口婴幼儿奶粉29.59万吨,同比增长33.7%,国产婴幼儿奶粉产量同比增长不足10%,证明进口婴幼儿奶粉有更好的市场竞争力和增长潜力。所以,伊利要想进军高端,要么拿钱砸消费者,要么降价牺牲毛利。但是前者削弱盈利能力,后者会降低身价。

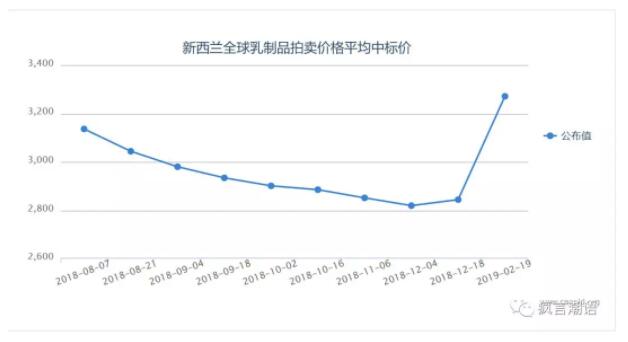

2. 乳企命脉:原料成本上升

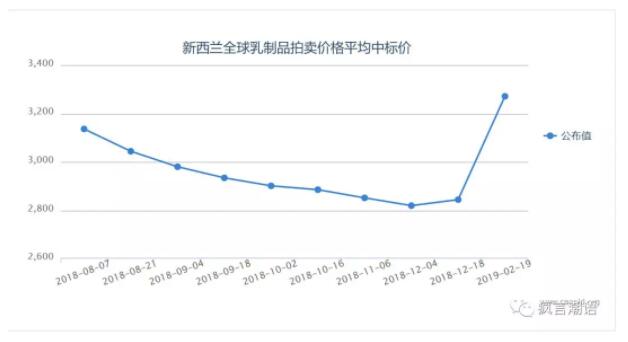

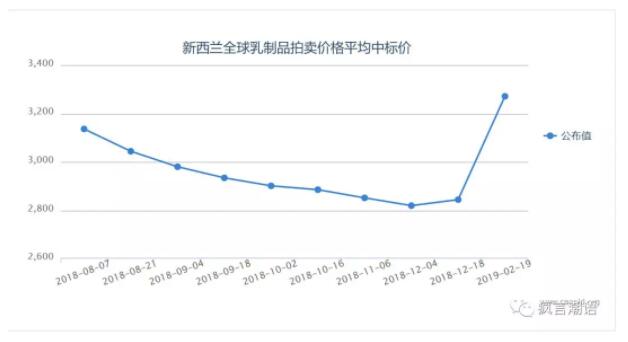

伊利与所有乳企都面临着原料成本上升的危险。全球乳制品拍卖价格从2018年底开始快速攀升,由于全球乳业低迷之后的市场需求攀升。

3. 伊利还有一个问题要解决:过高的营销费用,这是市场竞争的反映。

伊利股份过去五年广告费用占到全部销售费用的55%,广告费用占销售额的比重从2014年的9%稳步提升到2018年的14%,提升了5个百分点,费用支出增长速度远超营收。如果没有广告费用的进一步支出,伊利如何维护其市场地位和竞争优势?

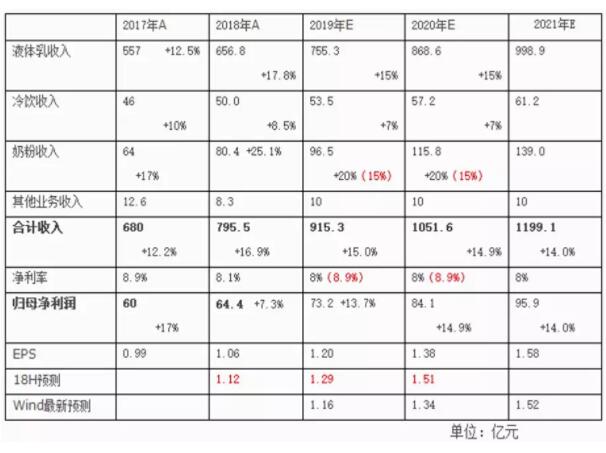

09盈利预测

1.液体乳未来3年能维持销量10%,售价及产品结构提升5%,合计15%的收入增长;

1.液体乳未来3年能维持销量10%,售价及产品结构提升5%,合计15%的收入增长;2.奶粉未来3年能维持销量13%,售价及产品结构提升7%,合计20%的收入增长;

3.冷饮预计未来3年带来平均7%收入增长;

4.健康饮品及奶酪事业部,豆奶、能量饮料等品类的需进一步研究及测算,短期看能否出10亿大单品;

净利润预测:预计未来3年毛利率大幅上升的空间不大,仍给与38%左右水平,净利率保持8%。

注:文章及图片来源于网络资料整理或实际拍摄,如有涉及侵权,请联系删除。想要了解更多的新品信息请关注微信公众号“食品饮料创新研究”。